飞机租赁大透视系列一:巴菲特、李嘉诚加码飞机租赁究竟图个啥?

飞机租赁被称为租赁业皇冠上的明珠,在某种程度上,能否开展飞机租赁甚至成为衡量租赁公司强弱的标尺之一。

对于中国而言,以飞机租赁业为引领的中国航空金融大时代已经来临。飞机租赁巨大的市场空间正在吸引越来越多的外部资本进入这一快速增长的产业。

2014年,随着“股神”巴菲特和“亚洲首富”李嘉诚加码进军飞机租赁业,让该行业迅速走进了亚洲资本市场乃至公众视线的聚光灯下,使得如果你不知道飞机租赁这回事儿,都不好意思出门和人打招呼。

那么问题来了:飞机租赁业吸引资本关注的魅力到底是什么?

飞机租赁,和我们平时租个汽车或房子的基本业务模式和原理是一样的,也是设备资产(一般地是指飞机,也可以是飞机发动机或航材)的所有者(专业一点,叫Lessor 或出租人),通过把设备资产出租给另一方(Lessee 或承租人)使用,向使用方(一般地,即航空公司)收取一定租金以实现回报的业务模式。无非是,这里涉及的基础租赁物,即飞机,是个单价贵到令人咂舌的东东。比如根据空客公司2014年最新调整的飞机产品定价,一架全新的A320单通道飞机的出厂价为9390万美元(约合6亿人民币),一架全新的A380飞机的出厂价为4.14亿美元(约合26亿人民币),因此没有雄厚的资金实力是玩不起的。国际民航市场的飞机租赁商们一般也都具有深厚的航空或金融背景,或者说也是厂商系和银行系为主。

与十几年前航空公司都完全倾向于自购飞机相反,租赁飞机已经成为当前和未来航空公司引进飞机的首选方式,因为租赁飞机来运营,给航空公司带来了更大的灵活性和现金流优势。

如图所示,2011年全球民航机队里36.5%是租赁飞机,而预计到2020年租赁飞机的比例将达到50%。

而中国民航机队里,租赁飞机的比例还略高于国际市场,超过50%。如果以此测算,未来20年中国民航飞机租赁市场价值将不低于4500亿美元,还不包括二手飞机租赁、发动机租赁和通航飞机租赁等。

自2006年来,随着国内银行系金融租赁企业的快速崛起,本土租赁企业已经在中国飞机租赁市场中扮演了重要角色。2013年的中国新交付飞机租赁市场,国内租赁企业占据了80%的市场份额。小编通过各公开渠道获得并统计的数据显示,截止到2014年底,国内租赁企业经营和管理的机队规模已经超过1500架,资产规模已超过2800亿人民币。

飞机租赁业对于资本市场的吸引力,归根到底是由于其相对较高的投资回报率。

(数据来源:波音公司)

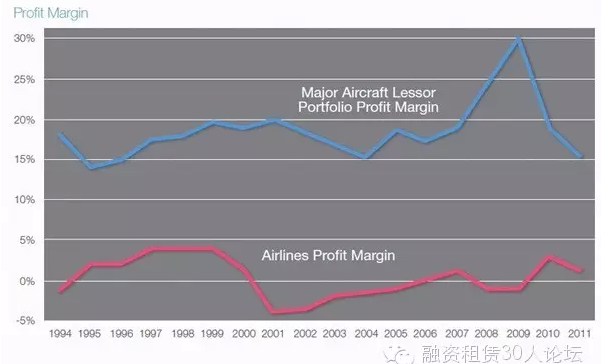

如图所示,蓝线和红线分别对应飞机租赁企业和航空公司历年来的投资回报率情况。很显然飞机租赁业务的投资回报率在15-20%左右,要远高于航空公司的收益率。这里的数据只统计到2011年,但最近几年的飞机租赁业投资回报率还是在10%以上。

稳定的投资回报率,加上飞机资产的强流动性和全球化资产属性,让飞机租赁业成为了投资者有效配置巨额资金的最佳渠道之一。

繁华背后的风险与挑战

在资本市场里,收益一定是与风险正比例共存的。对于正在快速扩张机队规模、或者有意进军飞机租赁业的公司来说,必须清醒地认识到:从长远来说,飞机租赁公司的盈利能力不是取决于资产规模,而是取决于是否能够有效管理飞机资产并控制风险。而从这个角度来看,中国飞机租赁企业还有很长的路要走。中国飞机租赁市场目前由银行系租赁企业唱主角,在过去的5-6年里,他们几乎都以融资性飞机租赁业务为主,而当前都在向专业性更强的经营性租赁转型。 要实现这个转型,关键就是要加强租赁企业风险管理意识,提升资产管理能力。而风险是来自不可预测的各个方面的,比如法律、税务、金融、信用风险等等。小编不是行业专业人士,只能脚踩西瓜皮,列举若干:

飞机残值风险挑战

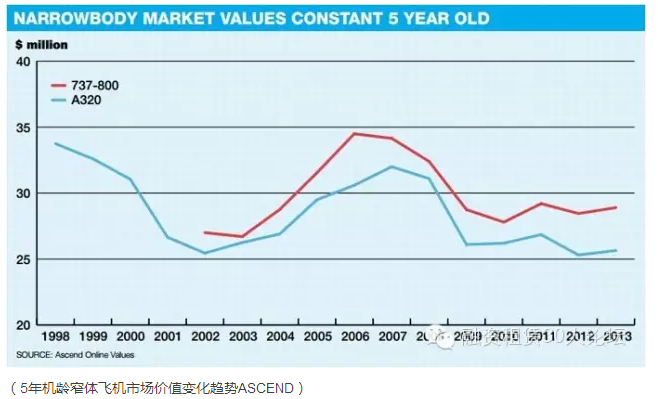

航空公司青睐租赁飞机的其中一个重要原因,是它由此将飞机残值风险转嫁给了出租人来承担。而飞机残值管理可以说是考验租赁企业飞机资产管理能力的最大挑战,仅仅是如何预测与评估飞机残余价值,就是一个受宏观环境、飞机机型、机龄、维修维护、新飞机技术更新替代等多重因素影响的一个复杂问题。

从图中我们可以看出,由于市场环境复杂多变,哪怕是同机龄飞机的价值变化也是比较剧烈的。

国外制造的飞机,租给国外的航空公司在国外运营,都是国外的乘客,如果出了运营事故也会连累到出租人?

2014年发生的多起机毁人亡的空难事件,相信大家回忆起来都历历在目。万一其中出事的一架飞机,很不幸就是你们出租的飞机,会如何?

如果谈2014年的空难事件大家还心有余悸,那我们看看历史上发生的涉及租赁飞机的运营事故,能给我们带来什么警示。

比如,2000年菲律宾航空541号航班空难,共131名乘客和机组人员遇难,失事飞机为美国AAR公司租给菲律宾航空公司的波音737-200飞机。空难家属以产品老化故障和疏忽委托责任将AAR公司告上了美国伊利诺斯州法院,并在2007年结案胜诉,获得人均150万美元的赔偿。

再比如,2009年6月也门航空公司空客A310客机在印度洋科摩罗群岛坠毁, 共150名乘客和机组人员遇难,唯一的幸存者,一位14岁法国少女,和其他遇难者家属一起将该飞机出租人,美国ILFC公司(刚被AerCap收购)以疏忽委托(negligent entrustment)责任告上了法庭,目前该案似乎还没有结案,但ILFC应该很难全身而退。

如果回溯全球民航历史,涉及租赁飞机的运营安全事故并不少见。而一旦发生类似事故,将给航空公司和出租人带来巨大的经济和公司声誉损失。而国内飞机租赁企业是否对于这样的责任风险问题是否有足够的意识和准备呢?

多机种全球化资产配置下的信用风险挑战

观察前文里列举的几次空难事件,可能有人会想,涉事的都是也门航空、菲律宾航空这样的第三世界国家航空公司,我们不把飞机租给他们不就好了。然而从风险管理的角度,租赁企业需要学会分散经营区域和配置多种机型组合,所谓的不能把鸡蛋都放在一个篮子里。比如,在发达市场运营多年后的旧飞机可以转移配置到第三世界国家的航空市场里,这能大大增加租赁企业运营的灵活性。这样问题就来了,租赁企业如何有效评估和管理不同国家和地区的航空公司信用?这又是一个相当棘手的问题,因为这又是一个涉及众多因素和变量的复杂问题,比如航线飞经区域是否是恐怖袭击热点区域。

文章来源:民航资源网

上一篇:跨境租赁问题汇总及案例分析

下一篇:公交租赁贷款授信方案