汽车融资租赁行业“业务模式”合规审查

汽车融资租赁行业的业务模式,随着监管的要求,也有不同的演变。现简要介绍汽车融资租赁行业的业务模式,并对其进行合规审查,以期在严监管、强合规的背景下,促进汽车融资租赁行业的合规、合法发展,从而在经营发展时,避免企业或管理人员因业务模式问题导致违法犯罪。

一、基本的业务模式

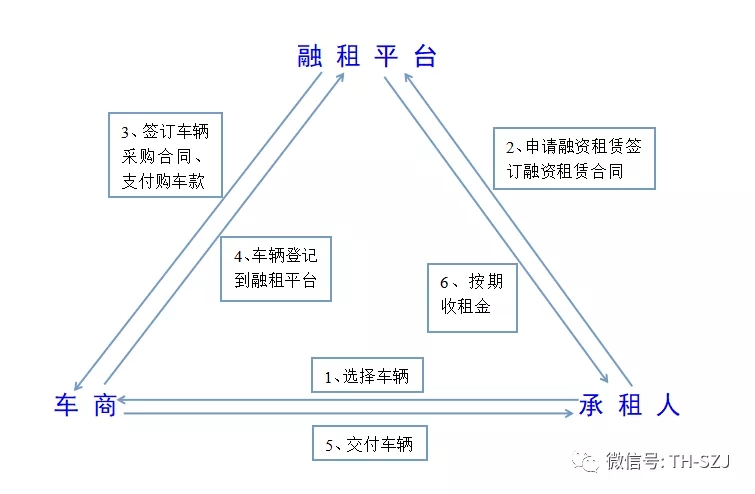

1、直租模式

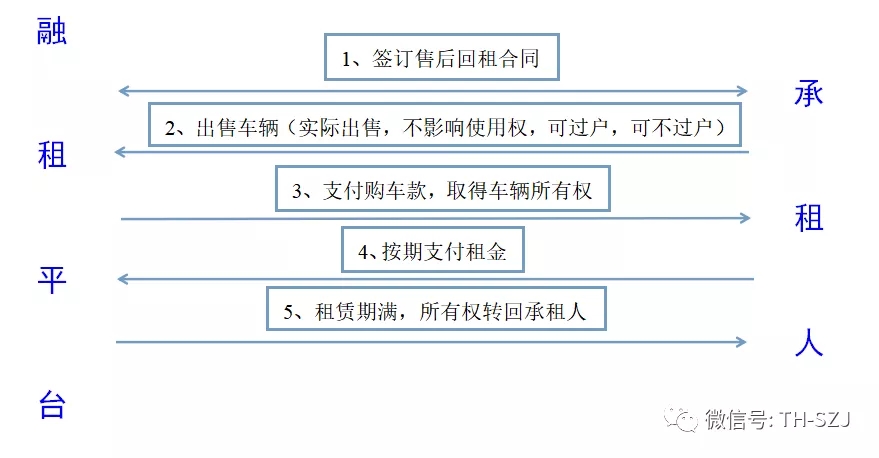

2、售后回租模式

上述两种模式,是融资租赁行业的基本模式,正常经营融资租赁业务,一般都是按照这种方式操作。其特点是法律关系明确,适用于资金充足的租赁平台。

二、业务模式的初步变形

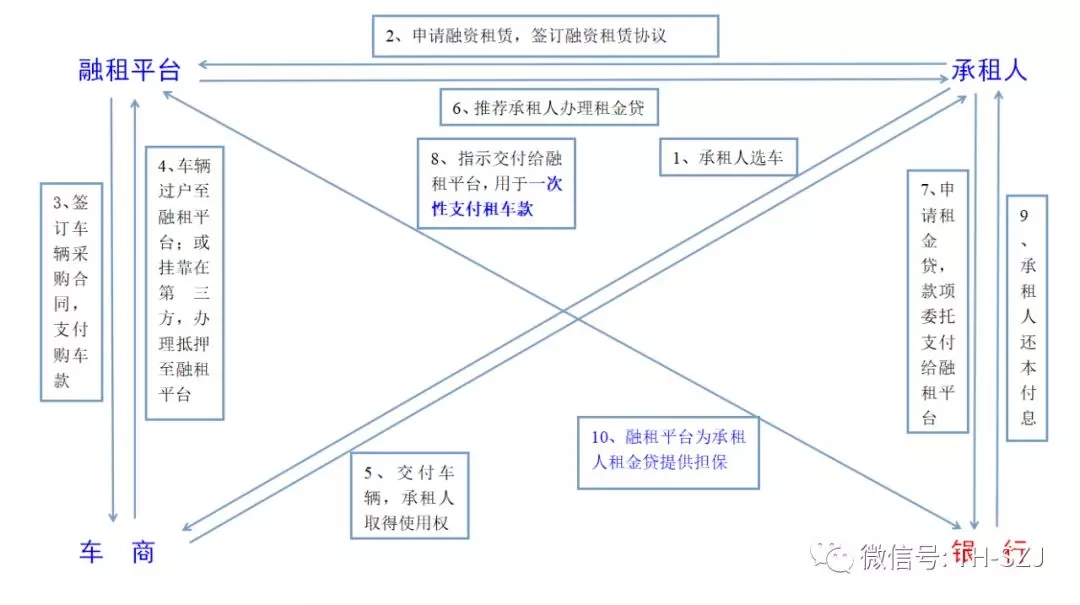

1、直租+“租金贷”

2、售后回租+“租金贷”

该种模式主要是由一些资金实力没那么雄厚的融资租赁公司,为了实现资金的快速回收,引入银行资金。

在汽车融资租赁初始发展阶段,该种模式盛行;因监管相对较松,银行接受融租平台为承租人申请“租金贷”提供担保。但随着监管的严格,严禁银行接受没有融资性担保资质的公司提供担保,因融租平台不具有融资担保资质,已无法采用该种模式。

但据笔者了解,目前仍有单位采用这种模式开展业务;甚至在该模式已经产生纠纷的情况下,向法院起诉,但被法院驳回。从合规及风险防控的角度来看,目前仍然采用该种模式的单位,应当尽快停止,或调整业务模式,以免受到监管调查,并进而引发刑事调查。

三、业务模式的再变形

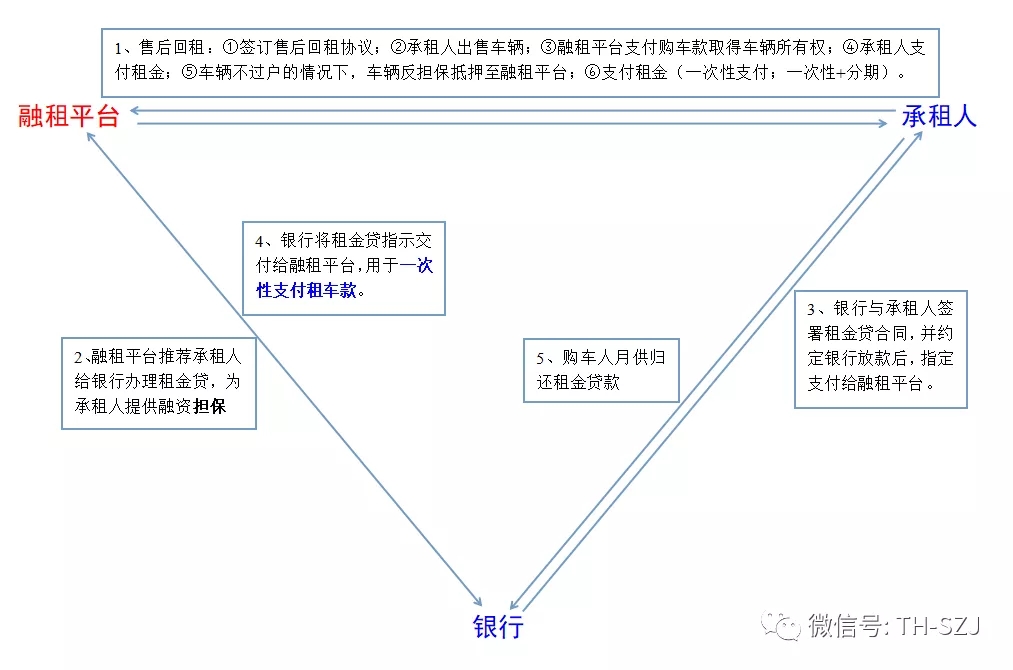

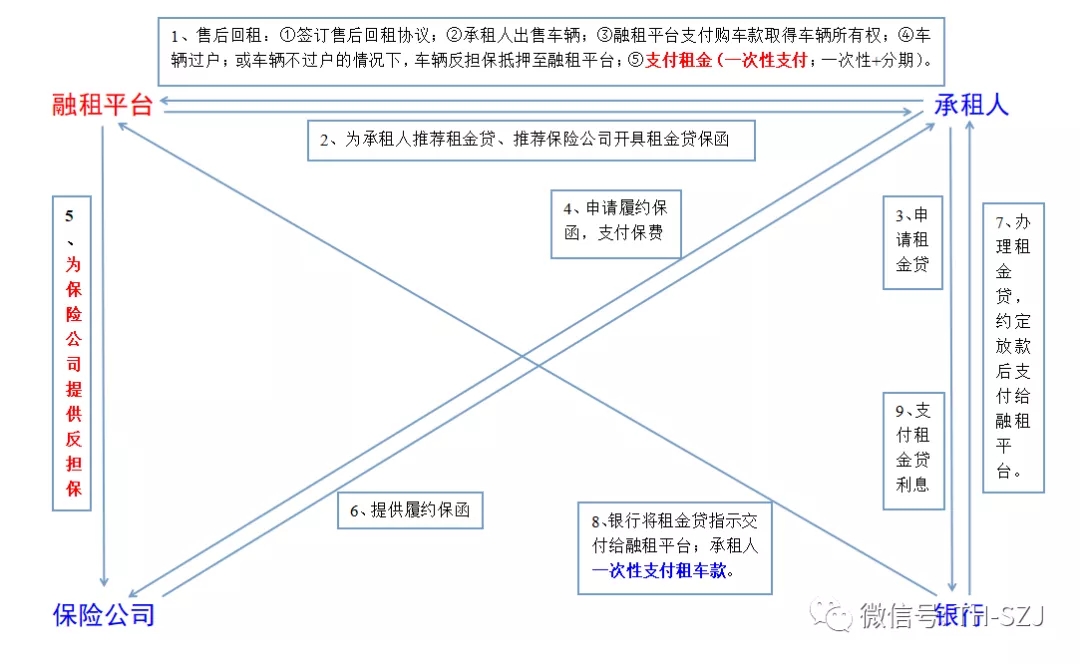

随着监管的严厉,汽车融资租赁行业为谋求发展,便与具有资质的融资性担保公司如保险公司相结合,借用保险公司为承租人提供履约保函的方式,使得承租人能够从银行取得租金贷,并将租金贷一次性支付给融租平台,进行一次性租金支付。该种模式以“售后回租+租金贷+履约保函”为典型。具体如下:

该种模式较好地规避了银行不能接受融租平台提供担保的禁令,也能解决融租平台资金较少的问题,银行发放的租金贷能够使得融租平台较快回笼资金,从而可以更多地开展汽车融资租赁业务。因此,受到很多汽车融资租赁公司或融租平台的欢迎。

这种模式还可以为保险公司增加业务来源,保险公司可以为此收取保费;因此,有些保险公司也在推广该业务模式,并与其合作的融租平台,采用该种模式进行操作。

四、汽车融资租赁业务模式的合规审查及合规方向

1、合规审查。

从上述融资租赁业务模式的变化来看,开展汽车融资租赁业务,既考虑到融租平台的资金能力,也要考虑监管的变化,更重要的是政策的变化所引发的刑事法律风险。有时,解决了经济上的资金不充分问题,往往会引发其他违法犯罪问题。这也是有些融租平台最后会演变为犯罪的原因。

上述“售后回租+租金贷+履约保函”模式,虽然解决了融租平台没有融资性担保资质不能为银行提供融资担保的行为,但从合规的角度审查该模式,可能存在以下问题:

其一,为保险公司的反担保问题。如果承租人向银行申请租金贷,保险公司为其开具履约保函,是种融资性担保行为,但保险公司开具履约保函的前提如果是融租平台为保险公司提供反担保,那么该反担保是否也会被理解为“融资性担保”行为?

其二,车辆不过户问题。对于汽车融资租赁来说,如果车辆办理过户,则相对来说从登记的角度完成了车辆过户,形式上完成了车辆买卖和回租的内容。但不少地方实行车辆指标政策,常常是车辆交易之后,无法办理过户。虽然从物权法的规定来看,动产所有权并不是以登记为准,但在没有办理车辆过户的情况下进行“资金”的交付,是否有被认定为借贷的可能性?

其三,一次性支付租金的合理性问题。承租人申请下来“租金贷”之后,承租人用来一次性支付租金。但既然是一次性支付租金,有些融租平台还继续分期收取后续租金,这是否合理?还有没有事实上的依据?

而且,一次性收取租金的行为,也很容易让人以为融资租赁关系已经消灭,因承租人已经支付完毕租赁费,根据融资租赁法律关系,承租人支付完毕租赁费用,车辆所有权应转回给承租人。此时,车辆所有权的归属为谁?

2、合规方向。

在融租平台自身资金不充足的情况下,如何通过合法方式引入银行“租金贷”,并解决一次性支付租金或快速收回“租金”的合理性问题?#p#分页标题#e#

在保险公司开具贷款履约保函的情况下,保险公司的担保行为属于融资性担保;为了促成承租人的贷款,保险公司要求融租平台为保险公司提供反担保;融租平台为保险公司提供反担保,但由于存在售后回租的车辆不过户的情况,融租平台要求承租人再提供一次反担保,从而可以把车辆抵押在融租平台名下。如何评价、定性融租平台为保险公司提供反担保的行为?是一般的保证担保,还是融资性担保?这一问题涉及到反担保行为是否有效、融租平台对承租人的追偿权甚至是融租平台是否非法经营融资性担保的问题。

因此,我们认为,如融租平台今后继续采用该种业务模式开展业务,其合规的方向主要是解决上述问题。否则,融租平台将面临较大的监管风险及刑事风险。

作者:李明亮、宋泽军 来源: 青律杂谈

上一篇:租赁物有瑕疵的,是否可以要求出租人承担责任

下一篇:汽车融租——合规宣传,莫以此获罪