税务总局将售后回租界定为贷款业务 ——“营改增”对融资租赁业务的影响分析

继2016年3月18日国务院常务会议审议通过了全面“营改增”试点方案后,3月23日,财政部和国家税务总局联合发布了《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号文)。

重磅出台的36号文,规定了自2016年5月1日起,在全国范围内全面推开营业税改征增值税(以下称营改增)试点,试点范围扩展到建筑业、房地产业、金融业、生活服务业等全部营业税纳税人,由缴纳营业税改为缴纳增值税。

本文旨在分析解读36号文的主要内容,以及全面营改增政策对融资租赁行业的主要影响。

36号文的主要内容

一、关于租赁业务的定义以及税率

1、租赁服务,包括融资租赁服务和经营租赁服务。

(1)融资租赁服务,是指具有融资性质和所有权转移特点的租赁活动。按照标的物的不同,融资租赁服务可分为有形动产融资租赁服务和不动产融资租赁服务。

(2)经营租赁服务,是指在约定时间内将有形动产或者不动产转让他人使用且租赁物所有权不变更的业务活动。按照标的物的不同,经营租赁服务可分为有形动产经营租赁服务和不动产经营租赁服务。

2、融资性售后回租

融资性售后回租,是指承租方以融资为目的,将资产出售给从事融资性售后回租业务的企业后,从事融资性售后回租业务的企业将该资产出租给承租方的业务活动。

36号文中,明确了融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。融资性售后回租被界定为贷款服务。

3、36号文对融资租赁行业的税率进行了明确。

增值税税率一共有四种:6%、11%、17%和零税率。其中,融资性售后回租税率为6%,不动产租赁税率为11%,有形动产租赁税率为17%。

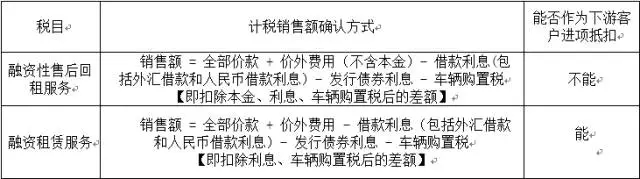

4、差额纳税扣除项的调整

对比现行政策可见,36号文中规定了可享受差额纳税的融资租赁业务中的试点纳税人在从事融资租赁服务时,销售额的扣除项中不再包括“服务和保险费、安装费”;可享受差额纳税的融资租赁业务中的试点纳税人在从事融资性售后回租服务时,差额纳税时的扣除项并未发生变化。

二、实收资本达到1.7亿元方可享受差额纳税

1、适用主体

商务部授权的省级商务主管部门和国家经济技术开发区批准的从事融资租赁业务和融资性售后回租业务的试点纳税人中的一般纳税人。

2、财税〔2013〕106号文中曾规定,注册资本达到1.7亿元的试点纳税人,按照增值税差额征税。

此次36号文中规定了差额征税的一般纳税人需满足1.7亿元的实收资本,并给予了一定的过渡期:

2016年5月1日后,实收资本达到1.7亿元的试点纳税人,从达到标准的当月起执行差额纳税;

2016年5月1日后,实收资本未达到1.7亿元但注册资本达到1.7亿元的试点纳税人,在2016年7月31日前仍可按照差额纳税;

2016年8月1日后,开展的有形动产融资租赁业务和有形动产融资性售后回租业务的试点纳税人,不得执行融资租赁和融资性售后回租的差额纳税。

三、超过3%即征即退的政策继续适用

36号文件重新对其增值税实际税负超过3%的部分实行增值税即征即退政策(即从事融资租赁业务的试点纳税人中的一般纳税人,对其提供有形动产融资租赁服务和有形动产融资性售后回租服务中增值税实际税负超过3%的部分实行增值税即征即退政策)给予了延续,并且未设定截止日期。

四、有形动产融资性售后回租的过渡期政策

36号文中规定2016年4月30日前签订的有形动产融资性售后回租合同,在合同到期前提供的有形动产融资性售后回租服务,可以选择以下方法之一计算销售额:

①以向承租方收取的全部价款和价外费用,扣除向承租方收取的价款本金,以及对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。

纳税人提供有形动产融资性售后回租服务,计算当期销售额时可以扣除的价款本金,为书面合同约定的当期应当收取的本金。无书面合同或者书面合同没有约定的,为当期实际收取的本金。

试点纳税人提供有形动产融资性售后回租服务,向承租方收取的有形动产价款本金,不得开具增值税专用发票,可以开具普通发票。

②以向承租方收取的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。

36号文对融资租赁行业的影响

一、有利于直租业务的发展

全面营改增之前,有形动产租赁服务(包括回租和直租业务)按照17%缴纳增值税,不动产租赁按照5%缴纳营业税。

此次36号文件中关于不动产租赁服务的规定完善了融资租赁业务税收抵扣的链条,为融资租赁企业拓展不动产以及建筑业的租赁业务提供了更为便利的条件。

对于直租业务的整体发展,36号文基本维持了之前营改增试点期间的政策,使行业政策保持稳定,对现有业务不会造成过大影响。此次税收政策也总体上有利于直租业务的发展。

二、售后回租的优势减弱

税负方面,因融资性售后回租被划分为贷款服务,其税率为6%,降低了出租方的税负。但36号文中规定了承租方因售后回租支付的租赁利息及相关咨询服务费、手续费等不得进行抵扣。

相比于全面营改增之前银行借助融资租赁公司能开具增值税专用发票的功能,与租赁公司、承租方合作时产生的大量通道类融资性售后回租业务,承租方无法抵扣进项税在一定程度上丧失了节税优势,会导致这一通道优势减弱,可能对回租的业务量造成一定的萎缩。

三、3%税额即征即退政策难享受

在全面营改增之前,融资租赁由于其利差纳税的性质决定了其税负水平较低,很少有企业可以达到3%的税负,因此很少企业可以享受超税负即征即退政策。

36号文中明确了融资性售后回租服务的销售额是以取得的全部价款和价外费用(不含本金),扣除对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额来进行计算,因此超税负即征即退的计算基数发生了变化,这使得售后回租享受政策的门槛有所降低。但是由于售后回租业务的适用税率由17%降低为6%,在实践中想要全面享受即征即退的政策也并非易事。

四、实收资本的修改对行业实质影响不大

由于融资租赁公司属于资金密集型企业,通常具有强大的资金能力,且此前各地税务局在实际操作过程中已按实收资本达到1.7亿元的试点纳税人予以执行差额征税,所以本次修改仅仅是从文件上加以规定,同时政策对于实收资本未达到1.7亿元的纳税人实行过渡期,对行业实质性影响不大。

五、出口退税范围的扩大

财税[2014]62号文规定了对飞机、飞机发动机、铁道机车、铁道客车车厢、船舶及其他货物以融资租赁方式出口试行增值税、消费税出口退税政策,融资租赁企业比照外贸企业规定执行退税。

本次36号文将出口业务中退税的对象从货物贸易扩大至服务及无形资产,退税的标的范围大为扩展,对租赁行业的国际化业务的发展可谓是一个利好政策。有助于融资租赁公司出口业务的发展。

结语

通读36号文全文后不难看出,在实施全面“营改增”之后,对于融资租赁业务的税收设计更加科学合理,对融资租赁企业的资本要求将更加严格,整体上有利于融资租赁行业的长期健康发展。

同时,鉴于税负的增减对让融资租赁行业的发展将产生促进或抑制的重要影响,从事融资租赁业务的企业更应该利用税盾红利的政策,改良模式单一的业务模式,设计出更多能够享受税收红利的相关产品,助力中国实体经济的发展。

责编:星瀚微法苑程琦曼璐刘沁灵

上一篇:中国融资租赁行业研报

下一篇:融资租赁谈判技巧必备指南(汇总)