【涨知识】融资租赁业务:直租vs售后回租的增值税处理

编辑:超级管理员 / 发布时间:2024-10-08 / 阅读:755

纳税人:我公司近期需要用公司设备通过融资性售后回租的方式进行融资,请问融资租赁业务都是按照租赁服务的税目缴纳增值税吗?申税小微: 申税小微:融资租赁一般包括融资租赁服务和融资性售后回租服务两种业务形式,但两者在增值税上的处理却截然不同,快跟随申税小微一起了解学习吧!

(一)融资租赁服务

融资租赁服务是指具有融资性质和所有权转移特点的租赁活动。

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定:“融资租赁服务,是指具有融资性质和所有权转移特点的租赁活动。即出租人根据承租人所要求的规格、型号、性能等条件购入有形动产或者不动产租赁给承租人,合同期内租赁物所有权属于出租人,承租人只拥有使用权,合同期满付清租金后,承租人有权按照残值购入租赁物,以拥有其所有权。不论出租人是否将租赁物销售给承租人,均属于融资租赁。按照标的物的不同,融资租赁服务可分为有形动产融资租赁服务和不动产融资租赁服务。”

融资性售后回租业务是指承租方业融资为目的将资产出售给经批准从事融资租赁业务的企业后,又将该项资产从该融资租赁企业租回的行为。

承租方出售资产时,资产所有权以及与资产所有权有关的全部报酬和风睑并未完全转移。

根据《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告〔2010〕13号)规定:“融资性售后回租业务是指承租方以融资为目的将资产出售给经批准从事融资租赁业务的企业后,又将该项资产从该融资租赁企业租回的行为。融资性售后回租业务中承租方出售资产时,资产所有权以及与资产所有权有关的全部报酬和风险并未完全转移。”

(一)融资租赁服务

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定:“租赁服务,包括融资租赁服务和经营租赁服务。融资性售后回租不按照本税目缴纳增值税。”

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定:“融资性售后回租业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。”根据《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告2010年第13号)规定:“融资性售后回租业务中承租方出售资产的行为,不属于增值税征收范围,不征收增值税。”

纳税人:我懂了,直租形式的融资租赁业务才是按现代服务的租赁服务缴纳增值税,而融资性售后回租业务是按金融服务的贷款服务缴纳增值税,但销售额该怎么确定呢?

(一)融资租赁服务

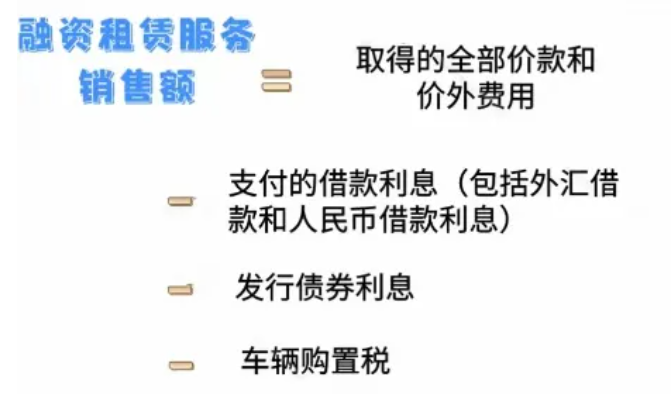

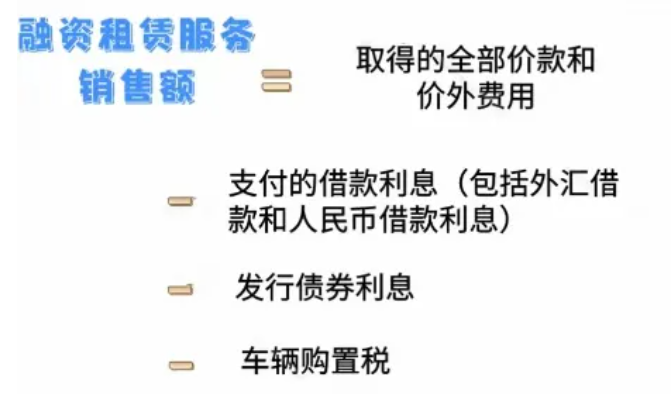

经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供融资租赁服务,以取得的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息和车辆购置税后的余额为销售额。

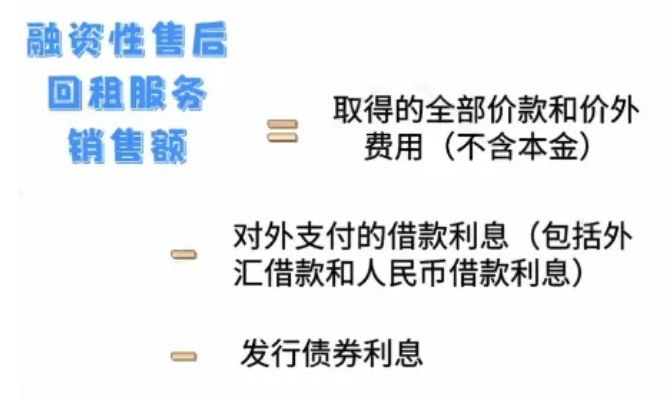

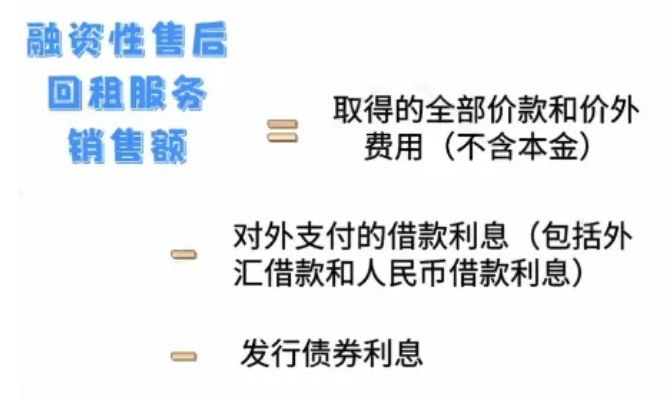

经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供融资性售后回租服务,以取得的全部价款和价外费用(不含本金),扣除对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额作为销售额。

试点纳税人根据2016年4月30日前签订的有形动产融资性售后回租合同,在合同到期前提供的有形动产融资性售后回租服务,可继续按照有形动产融资租赁服务缴纳增值税。继续按照有形动产融资租赁服务缴纳增值税的试点纳税人,经人民银行、银监会或者商务部批准从事融资租赁业务的,根据2016年4月30日前签订的有形动产融资性售后回租合同,在合同到期前提供的有形动产融资性售后回租服务,可以选择以下方法之一计算销售额:①以向承租方收取的全部价款和价外费用,扣除向承租方收取的价款本金,以及对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。纳税人提供有形动产融资性售后回租服务,计算当期销售额时可以扣除的价款本金,为书面合同约定的当期应当收取的本金。无书面合同或者书面合同没有约定的,为当期实际收取的本金。试点纳税人提供有形动产融资性售后回租服务,向承租方收取的有形动产价款本金,不得开具增值税专用发票,可以开具普通发票。②以向承租方收取的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。需要注意的是,经商务部授权的省级商务主管部门和国家经济技术开发区批准的从事融资租赁业务的试点纳税人,2016年5月1日后实收资本达到1.7亿元的,从达到标准的当月起按照上述规定执行;2016年5月1日后实收资本未达到1.7亿元但注册资本达到1.7亿元的,在2016年7月31日前仍可按照上述规定执行,2016年8月1日后开展的融资租赁业务和融资性售后回租业务不得按照上述规定执行。

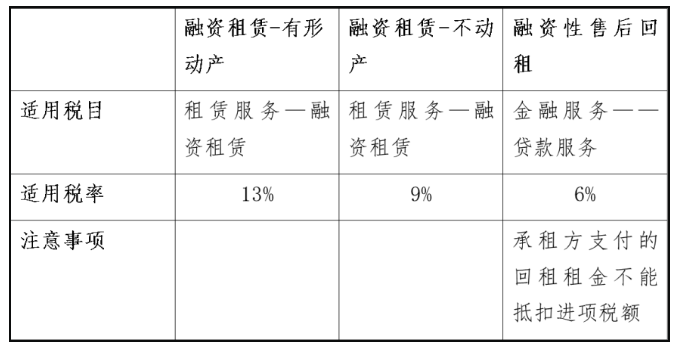

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定,融资租赁(直租)业务和融资性售后回租业务适用税率如下:

(一)增值税即征即退

经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人中的一般纳税人,提供有形动产融资租赁服务和有形动产融资性售后回租服务,对其增值税实际税负超过3%的部分实行增值税即征即退政策。

商务部授权的省级商务主管部门和国家经济技术开发区批准的从事融资租赁业务和融资性售后回租业务的试点纳税人中的一般纳税人,2016年5月1日后实收资本达到1.7亿元的,从达到标准的当月起按照上述规定执行。

(二)政策依据

1. 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)2. 《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告〔2010〕13号)