做租赁,就是为了消灭租赁?

来源 | 新宏想法

为适应融资租赁行业的发展和监管需要,金融监管总局近日修订形成《金融租赁公司管理办法(征求意见稿)》,已正式向社会公开征求意见。

《征求意见稿》是一张极其重要的导航图。笔者后续会对《征求意见稿》逐章进行解读,在此之前,笔者再要讨论一个问题,即,融资租赁公司(如无特别说明,本文不区分金租和商租,统称为融资租赁公司)开展经营租赁业务到底是不是缘木求鱼?

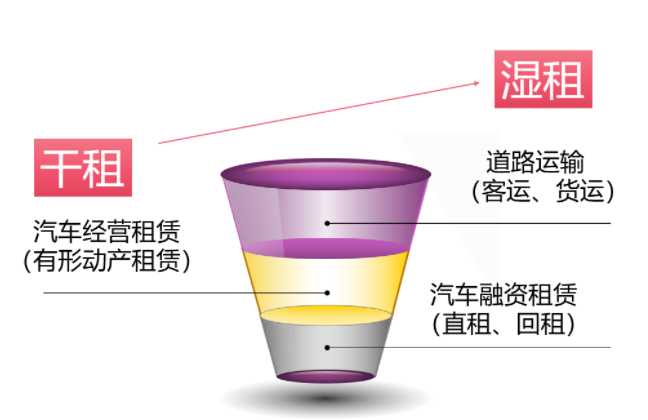

笔者先给出自己的结论:虽未必,但没准。 为什么如此说呢?先看一段鸡汤文:渔夫出海前,并不知道鱼在哪里,可是他们还是选择了出发,因为他们相信会满载而归,人生很多时候是选择了才有机会,相信了才有可能。 这是一段典型的心灵鸡汤,初读很励志,实则空洞无物,智慧含量过低的勤奋还不如躺平。实际上,渔民当然知道渔场在哪里,否则不会轻易出发。反驳这种鸡汤很简单,因为,渔民绝不会去沙漠里捕鱼,也不会到树上去捕鱼。 那么,我们就要思考本文提出的问题:融资租赁公司兼营经营租赁是不是缘木求鱼。 每当有融资租赁圈的朋友来咨询经营租赁业务,笔者都会非常好奇,好奇于他们为什么要开展经租,目的是什么,战略是什么,他们内心到底是怎么想的。平心而论,笔者真的是不能理解的。 一般而言,对融租兼营经租持支持态度的朋友会举飞机、船舶的例子。笔者对融资租赁公司开展机船类经租也是持认可态度的。因为机船市场高度国际化,国际市场上,机船就是经租多于融租,至少是平分秋色的。融资租赁公司无论以何种方式参与航空、航运市场,都是为我国在国际交通领域争取话语权,巩固我国世界性航空、航运大国强国的国际地位。金融监管和相应的航空、航运主管部门,都是支持的。 但是,以机船业务来类推,认为汽车、工程机械,甚至电力设备、医疗设备等,融资租赁公司都是可以开展经营租赁的,就未免过于乐观了。比如,以汽车为例,汽车经营租赁主要还是服务于国内道路运输市场。国际陆运主要还是依靠管道运输和铁路运输。这与航空、航运市场完全不能同日而语。金融监管和相关的运输主管部门,是拎得清的。 租赁圈流传一句话:做租赁,就是为了消灭租赁。从某种意义上讲,这其实是一条本质规律。如何解读呢?首先,我们要厘清融资租赁、经营租赁中干租和湿租的区别。 按照企业会计准则,在承租人层面,两租合一,不再区分经营租赁和融资租赁。但在出租人层面,则依旧实行两租分离,即区分经营租赁和融资租赁。融租和经租的会计区分,笔者不再赘述。 需要特别说明的是,干租与湿租是有重大区别的,虽然同属经营租赁,但在经营实质上有本质的不同。以汽车租赁为例,且看下图。 干租与湿租的重大区别,在于是否提供包括驾驶劳务在内的人的服务。不提供的属于干租,提供的属于湿租。在我国现行的道路运输管理体制下,干租是单纯的有形动产租赁,是最狭义最严格的经营租赁。湿租则属于道路运输服务。两者的区别在于,干租属于经营租赁,采取备案制。湿租属于道路运输,需要获得经营许可。这也就是笔者常说的,在没有取得道路运输经营许可的情况下,融资租赁公司开展湿租业务,属于非法经营。 可以说,在我国现行的道路运输管理体制下,湿租就不属于经营租赁。融资租赁公司如果只开展干租业务,尚属于灰色地带,是打擦边球,但如果开展湿租业务,则是真正涉足交通运输业了。如果同时缩减融资租赁业务,那就是从融资租赁公司转型成为交通运输公司了,这就是前文所说的,做租赁,就是为了消灭租赁。 也许有融资租赁公司会说,那我就不做湿租,只做干租,不就行了。对此,笔者认为,干租只具有过渡价值,而没有长期的战略价值。为什么呢? 第一,干租仅仅是有形动产租赁,不得提供人的服务,这就导致,与湿租相比,租赁物不处于融资租赁公司的直接控制之下,承租人又不受融资租赁金融征信的制约,这大大增加了租赁物的运营风险。可以说,干租项下的风险,高于湿租,高于融资租赁。 第二,因为不能提供人的服务,融资租赁公司只能赚取有限的物的租金,而不能赚取人的服务所带来的增量收入。在收益层面过于单薄,很容易陷入只能血拼价格而不能拼服务升级的同质化内卷之中,处处被动,受制于人。既然在承租人层面两租合一,那为什么不直接做融资租赁么?非要做经租是为哪般? 第三,经租在产业链条上过短,稍稍延展就会触碰到道路运输许可制度的边界,实在没有长远的战略价值。只有在融资租赁公司对市场不太熟悉时进行摸索试水的过渡价值。这就是笔者常说的,如果想要做产业,只盯着经营租赁,格局就太小了,干租没有什么延展空间,融资租赁公司的各种所谓的设备运营服务体系建设,基本都是空谈,不能提供人的服务,就是一个单纯的设备提供商,还谈什么服务体系建设?那还不如直接去做产业,变成一家运输公司不就行了。如果融资租赁有此志向,通过干租到湿租,进入实体服务,是一条可行的道路。 但是,到那时,就等于退出融资租赁行业了。不知道金融监管妈妈怎么想。 所以,笔者说,虽未必,但没准。 写在这里,笔者顺手提一下《征求意见稿》的第三十六条。 第三十六条 【财务会计制度】 金融租赁公司应当按照国家有关规定建立健全公司财务和会计制度,遵循审慎的会计原则,真实记录并全面反映其业务活动和财务状况。 金融租赁公司开展的融资租赁业务,可以根据《企业会计准则第21号——租赁》相关规定,在会计核算上分为融资租赁和经营租赁。 有朋友据此,认为金融租赁公司是可以开展经营租赁的。这显然是一种过于乐观的解读,是从自己愿意接受的角度去理解。实际上,对制度规范,必须采取历史的、体系的方式去理解。在《征求意见稿》第二十八条关于基础业务的规定里,根本就没有提到经营租赁。为什么会这样呢。 因为经营租赁并非金融业务,并不在金管总局的职权范围之内。汽车租赁归交通运输部门管,工程机械租赁归住建部门管,其他的各种经营租赁,分别归药监、能源、工信等部门管理。金管总局不可能越权去规定其他部门的主管事项,除非是多部门联合发文 。但是,金融租赁公司现实中又确实在经营机船等经营租赁业务,按照会计准则,该确认为经营租赁的,应该确认。于是就有了融资租赁业务可以分为融资租赁和经营租赁这种A可以分为A和B的充满包容与务实色彩的技术性处理。 但,如果把监管当局的包容与务实,理解为就该如此,就是能干,那就是拿着方便当随便了。一旦融资租赁公司广泛开展五花八门的经营租赁业务,被其他行业主管部门治理,金融监管当局会非常被动。到时候,融资租赁公司也舒坦不到哪里去。 渔民当然是知道鱼在哪里,才会出发。融资租赁公司开展经营租赁,如果不是为了最终进入产业,那就真的没有太大必要。目前,以绝大多数融资租赁公司的资源和能力,能在2024年交上一份令监管满意的直租答卷,已属不易。真的还有精力去做经营租赁这种鸡肋业务嘛?笔者实在不明白图的到底是什么。 经营租赁一定不是监管套利的工具,监管总局不许融资租赁干的事,大概率也不会允许融资租赁公司通过经营租赁变相去干。除非是有志于成为产业一员,在2024年和可以预见的几年,融资租赁公司真的没必要投入精力去做这样一件不确定性极高的业务。是时候彻底抛弃融资租赁万能论了。融资租赁公司能做的业务真的非常非常有限,有所不为,方能有所为。死磕直租,才是正道。

上一篇:农机租赁市场庞大却无从下手

下一篇:风险自查!融资租赁纠纷中法院不认可租赁物评估报告是为何?