汽车融资租赁法律实务

导读

在发达国家, 租赁是仅次于银行信贷的第二大金融工具; 也是金融界中的五大支柱之一。除了银行和租赁外, 另外三大金融支柱是: 保险、信托、证券。

汽车融资租赁法律实务

(一) 租赁行业

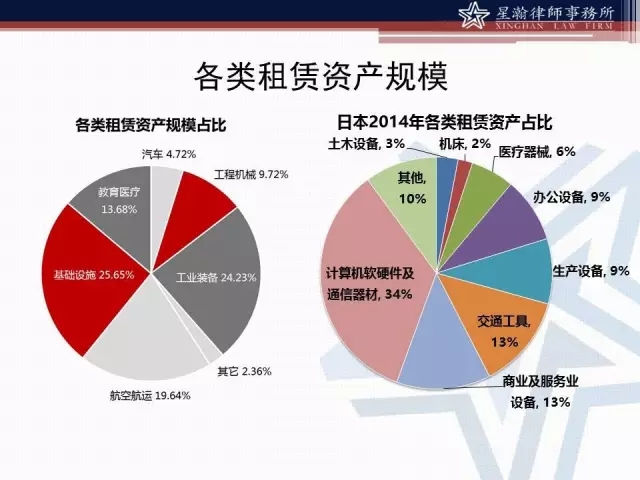

就租赁行业本身来看, 基础设施、工业装备、航空航运的资产规模位居前三, 而汽车租赁的占比仅为4.72%、并不领先, 但却是与大家的生活最为贴近的。

而且汽车行业的发展环境也为汽车租赁带来机会, 例如:

- 汽车销量的增长率在放缓, 已经从7%降至3%;

- 车企存在产销矛盾, 需要一些促销方式来刺激消费、加速行业转型;

- 根据发达国家的经验, 汽车金融服务是汽车产业价值链中最有价值和最富活力的一环;

- 目前, 国内的汽车金融渗透率已突破20%, 且目标在2020年达到50%。

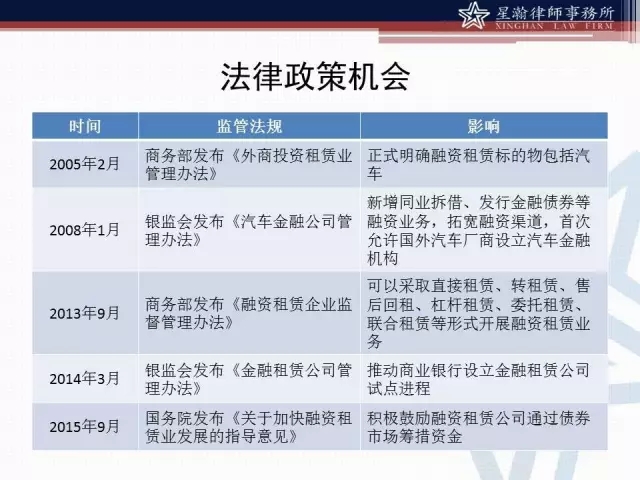

(二) 融资租赁法律政策

在上海自贸区, 对融资租赁行业有扶持政策, 类型包括: 财政补贴、税收政策和个人优惠政策等。

1. 财政补贴

- 落户补贴:注册资本1-5亿元,给予 500万元补贴;5-10亿,1000万元,10亿以上,1500万元

- 特殊补贴:当年累计为区内企业提供融资不少于5000万,给予融资总额0.5%的补贴

2. 税收政策

——注册资本1.7亿元的公司增值税税额超过3%享受增值税即增即退优惠。

3. 个人优惠政策

- 购房补贴:房价1.5%的购房补贴

- 注册资本10亿+,给予高管20万元补贴,融资租赁企业规定的人才补贴的人数总数不能超过公司总人数的50%

- 申请流程:2个半月时间(外商投资融资租赁公司)

(三) 汽车金融

纵观汽车金融的发展历程, 在21世纪初, 主要为商业银行垄断; 此后汽车金融公司入场, 打破了单一主体的格局, 加速行业竞争; 2008年至今, 已是多元竞争的时代。

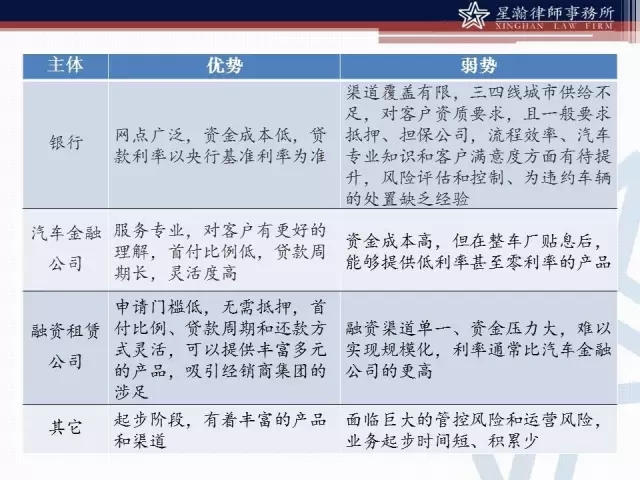

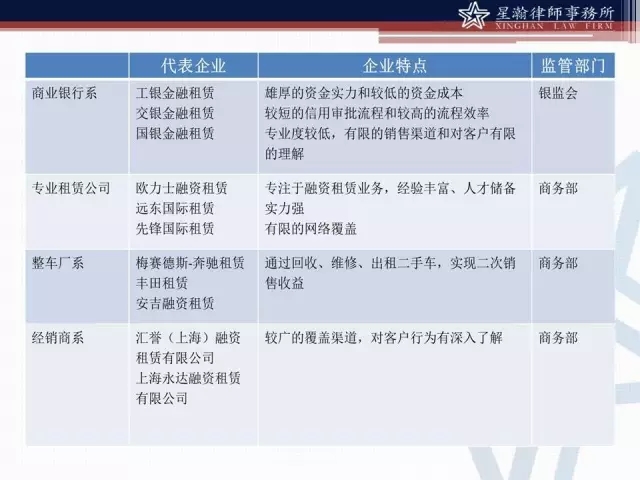

不过汽车消费贷款仍然是国内汽车金融的主力, 占比高达85%, 其中银行贷款占到54%。而另外的15%属于融资租赁、经营性租赁。常见的参与主体为: 银行、汽车金融公司、融资租赁企业、小贷公司、担保公司、互联网金融公司; 专业汽车租赁公司、整车厂、经销商、银行系融资租赁公司也正积极加入。

我们来看看这些主体间的优势、劣势对比:

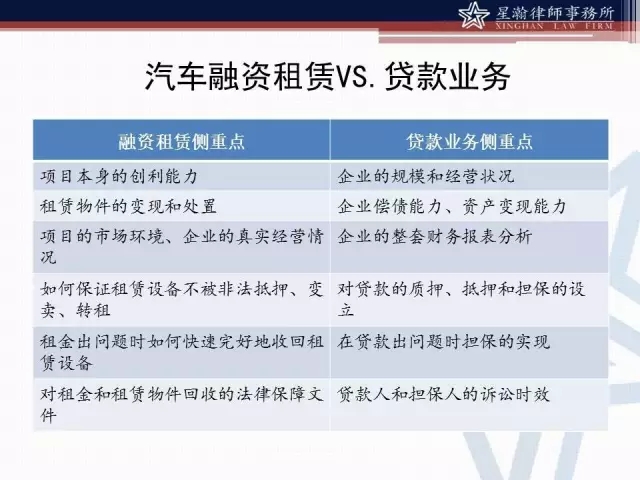

汽车融资租赁和贷款业务的侧重点是不一样的:

汽车融资租赁有其特有的竞争优势:

- 调账功能: 采用经营性租赁模式租入固定资产,其所产生的租金计入企业的营业费用,固定资产不在承租人资产负债表反映,可以起到改善财务报表的作用。

- 高审批通过率: 审批门槛低,重点做银行和金融公司未审批通过的补缺客户,适当提高利率水平。

- 快速的审批流程:手续简单,证明文件少,流程效率高。

- 降低形式利率: 通过收取保证金和手续费的方式从形式上降低利率。

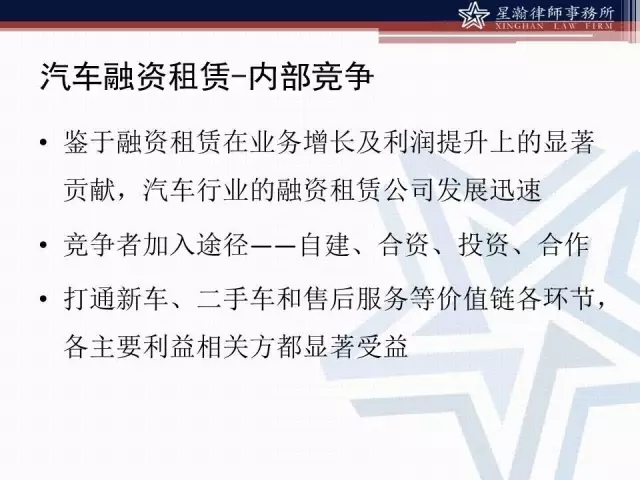

但是, 在汽车融资租赁行业内部同样存在竞争:

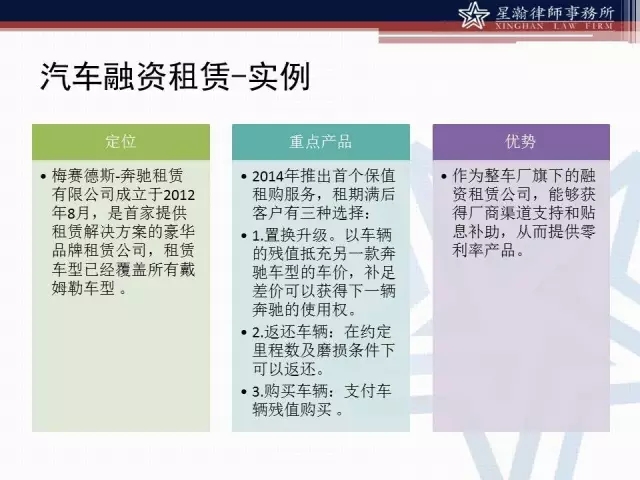

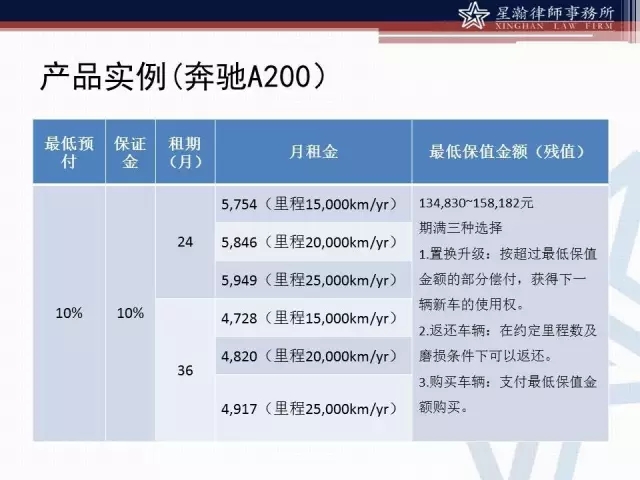

(四) 实例介绍

(五) 发展制约

1. 缺乏统一的融资租赁物权登记制度

- 车管所

- 重复登记、抵押和转让(多个租赁登记系统、车管所都办理物权登记)

- 尤其是售后回租模式下(抵押给不同的融资租赁公司或将车典当)

- 交通事故(连带责任风险)

2. 信用评估能力差

- 融资租赁公司没有被纳入央行的个人征信系统,信用风险评估依据有限

- 过于依赖经销商(虚报价格、减低贷款条件)

- 导致贷前管理风控能力削弱

3. 二手车评估体系不健全

- 公平的租赁资产退出机制(期满退租、违约收回都需要一个公平透明的二手车车况评估定价体系)

- 目前二手车评估标准缺失、残值定价机制不完善,直接影响租赁产品的定价,削弱租赁公司在汽车信贷市场中的竞争力

本文为“星瀚微法苑”原创文章, 作者: 星瀚金融部;

| 培训公告 | ||

| 7月23-24日 | 上海—金水湾大酒店 | 融资租赁业务操作流程、项目评审与风险管控实务操作高级培训班 |

| 8月26-27日 | 上海—天虹国际大酒店 | 汽车融资租赁业务操作流程、模式创新与风险控制专题研讨会 |

| 欢迎垂询 133-3106-9587 杨志军 | ||

| 或登陆http://www.rzzlpx.com了解课程详情。 | ||

上一篇:大数据是如何转变设备融资租赁业的

下一篇:作为融资租赁客户经理 如何快速全面了解一家企业?